SIP Full Form Hindi: क्या आपको पता है एसआईपी क्या है? और SIP के प्रकार, फायदे, क्या है? बाजार में अपने पैसे को निवेश करने के अनेको तरीके है! अफवाह और गलत जानकारी की वजह से अधितर माध्यम परिवार के लोग अपने कमाए पैसे को निवेश नहीं करते है!

इससे पिछले ब्लॉग में हमने 10 आसान पैसे इन्वेस्ट करने के तरीके के बारे में बताया है! SIP कम रिस्क में अपने पैसे को इन्वेस्ट करने का एक बेहतरीन तरीका है!

या फिर वे दुसरो से सलाह लेकर अपना पैसा बाजार में निवेश करते है जिस वजह से उन्हें कभी कभी नुकसान झेलना पड़ता है! इसलिए पैसे को निवेश करने से पहले हमे निवेश करने के तरीके के बारे में पूरी जानकारी होना जरुरी है!

तो चलिये इसी बात को आगे बढ़ाते हुए इस ब्लॉग को शुरू करते है और निवेश करने के एक बेहतरीन तरीके SIP के फायदे, नुकसान और SIP में निवेश कैसे करें? के बारे में विस्तार से जानते है!

एसआईपी फुल फॉर्म – SIP Full Form in Hindi

SIP Full Form: एसआईपी का फुल फॉर्म Systematic Investment Plan होता हैं! एसआईपी का हिंदी में Full Form “व्यवस्थित निवेश योजना” होता है! SIP में कम Fund से निवेश की शुरुआत की जा सकती है! यह उन लोगों के लिए जरूरी है जिनको वित्तीय बाजारों की ज्यादा जानकारी नहीं है!

एसआईपी के अन्य फुल फॉर्म

- Student Induction Program

- Session Initiation Protocol

- Sterilize-in-place

एसआईपी क्या है – SIP Kya Hai in Hindi

SIP Kya Hai in Hindi: एस आई पी म्यूच्यूअल फण्ड में निवेश करने का एक ‘Systematic Investment Plan’ होता है! जिसमे निवेश की अवधि साप्ताहिक, मासिक, त्रैमासिक व छमाही होता है।

इसमें एक बार में ही इकठ्ठा पैसा न देकर हर महीने एक छोटी राशि(100, 500 या फिर 1000 रुपये) तक पैसों को व्यवस्थित रूप से निवेश किया जाता है! आज के समय में एसआईपी में करीब 12 हजार करोड़ से अधिक का निवेश हो रहा है!

इसके बाद सभी निवेशकों के इस SIP म्यूच्यूअल फण्ड को Mutual Fund Company द्वारा एक बेहतरीन और अनुभवी Fund Management Team द्वारा मैनेज किया जाता है और स्टॉक मार्किट में अलग अलग स्टॉक्स में निवेश किया जाता है!

एसआईपी में हर महीने पैसा निवेश करने से निवेशक को हर महीने अलग अलग मात्रा में यूनिट्स मिलते है! और इन यूनिट्स की वैल्यू स्टॉक मार्किट के उतार चढ़ाव पर निर्भर रहती है!

मतलब की यदि मार्केट डाउन है तो आपको कम NAV(Net Asset Value) के साथ अधिक यूनिट मिलते है और अगर मार्केट हाई है तो अधिक NAV के साथ कम यूनिट मिलते है!

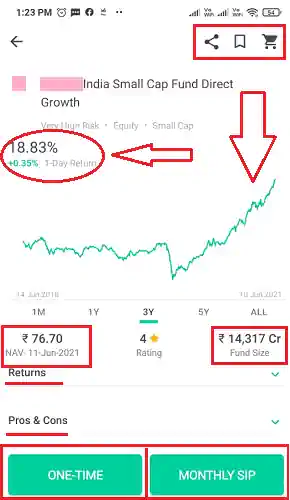

अगर एसआईपी के माध्यम से मिलने वाले रिटर्न की बात करें तो Nippon India Small Cap Fund Direct Plan है जो करीब 65% रिटर्न देने का वायदा करता है!

एक समय था जब हमारे बड़े बुजुर्ग हमें एफडी और आरडी करके पैसे को जमा करने की सलाह दिया करते थे लेकिन आज के समय में एफडी और आरडी की तुलना में एसआईपी कई गुना अधिक रिटर्न देता है!

इसी वजह से पिछले कुछ समय से एसआईपी बहुत अधिक चर्चा में है! आप अपने SIP प्लान में समय – समय पर बचत राशि को निकल भी सकते है!

वैसे आप म्यूच्यूअल फण्ड में मुख्यता 2 तरह से निवेश कर सकते है!

पहला अपना एक Lump Sum amount मतलब की एक बार में भुगतान की जाने वाली राशि! दूसरा म्यूच्यूअल फण्ड में कुछ पैसे हर महीने देते रहें!

इसलिए यदि आप अपना इकठा पैसा एक बार में ही म्यूच्यूअल फण्ड में निवेश कर देते है तो आपके लिए म्यूच्यूअल फण्ड कम्पनी केवल एक बार ही यूनिट्स खरीदती है! अगर उस समय मार्केट हाई चल रही हो तो आपको अधिक NAV (Net Asset Value) में कम यूनिट्स मिलेंगे!

जबकि एसआईपी में हर महीने पैसे देना होता है, इसलिए आपके हर महीने के पैसे से म्यूच्यूअल फण्ड कम्पनी आपके लिए यूनिट्स खरीदती है!

तो साधारण शब्दों में कहे:

एसआईपी में यूनिट्स खरीदने का मौका हर महीने मिलता है और इकठा पैसा एक बार में ही निवेश करने में केवल एक बार ही यूनिट्स खरीदने का मौका मिलता है!

एनएवी क्या है – NAV Kya Hai in Hindi

NAV Kya Hai : NAV का पूरा Net Asset Value नाम होता है जिसका मतलब “निवल परिसंपत्ति मूल्य” होता है!

Fund के अंतर्गत SIP में निवेश Net Asset Value के अनुसार होता है! NAV का अर्थ Mutual Fund की 1 यूनिट का मूल्य होता है!

जिस प्रकार शेयर बाजार में 1 शेयर के मूल्य के अनुसार निवेश किया जाता है! उसी तरह म्यूच्यूअल फण्ड में 1 यूनिट से निवेश शुरू किया जाता है! एनएवी यानि Net Asset Value हर दिन मार्केट के हिसाब से बदलते रहती है!

जब देश की शेयर बाजार में तेजी आती है तो एनएवी (Net Asset Value) भी ज्यादा होता है! और जब बाजार में गिरावट आती है तो एनएवी के अंकों में भी गिरावट आ जाती है!

SIP उन लोगों के लिए बहुत महत्वपूर्ण है जो मध्यम परिवार से ताल्लुक रखते हैं वो छोटी राशि के साथ निवेश कर सकते हैं जिन्हें निवेश की ज्यादा जानकारी भी नहीं रहती है!

अगर SIP को एक साधारण भाषा में परिभाषित करें तो SIP कम निवेश के साथ ज्यादा मुनाफा कमाने का एक आसान तरीका है! जिसमें एक लम्बी अवधि में हम ज्यादा Saving कर सकते हैं!

निवेशक जब अपनी SIP के अंदर किश्त भरता है! तो Mutual Fund Farm आपको NAV के आधार पर निवेश के लिए चयनित की गयी स्कीम की इकाई में वर्गीकृत कर देता है!

SIP में जोखिम भी होता है! इस तरह long Term तक आप मुनाफा पाने का एक अच्छा अवसर पा सकते है! SIP Plan यह भी सुनुश्चित करता है की निवेशकों के लिए बाजार में होने वाले अच्छे फायदों का कोई मौका छूट न पाए!

2022 में इक्विटी म्यूचुअल फंड्स में 18,529 करोड़ का निवेश हुआ है! एसोसिएशन ऑफ म्यूचुअल फंड इन इंडिया (AMFI) के आंकड़ों के मुताबिक, मई 2022 में SIP के जरिए निवेश बढ़कर 12,286 करोड़ रुपये हो गया जोकि अप्रैल में 11,863 करोड़ रुपये था! इक्विटी निवेशक को लेकर रिटेल निवेशकों का भरोसा मजबूत बना हुआ है!

ग्लोबल लेवल पर अनिश्चितता के बावजूद इक्विटी Mutual Funds को लेकर निवेशकों की रूचि बानी है! AMFI के चीफ एग्जीक्यूटिव एनएस वेंक्टेशन के अनुसार, रिटेल म्यूचुअल फंड निेवशक SIP मोड से पैसा लगा रहे हैं!

आइये एक उदाहरण के तौर पर समझते हैं–

माना किसी Mutual Fund की NAV अभी 20 रूपये है और आप 1000 रूपये निवेश करते हैं!

यहां पर आपके इस निवेश के बाद आपको उस निवेश की कुल 50 यूनिट दे दी जाएँगी!

Units Allot = 1000 / 20 = 50 Units

अगर Mutual Fund की NAV बढ़ती है तो आपके निवेश में भी बढ़ोतरी होगी!

माना 1 साल के बाद 1 यूनिट्स की NAV 30 रूपये हो जाती है तो अब

50 *30 =1500 यानि जो Units आपने 1000 में खरीदी थी उनका मूल्य अब 1500 हो चुका है!

तो इस तरह से आपका पैसा Groww करता है। जिससे आप अच्छा मुनाफा कमा सकते हैं!

एसआईपी रिस्क क्या है – SIP Risk Kya Hai in Hindi

सिप में Risk kya hai: SIP में कुछ Risk भी होते है जिनसे आपको बच के भी रहना है! आइये जानते हैं ये Risk क्या हैं!

- सिप में लम्बे समय के लिए कम राशि से निवेश होता है! इसलिए इसमें Risk कम देखा जाता है!

- अगर कभी SIP में आपका Investment का स्तर गिरा तो वहां पर आपको खतरा हो सकता है!

- आपको बाजार के Basic व्यवहार के साथ चलना होगा! ऐसे में कम मूल्य पर आपका जमा किया हुआ निवेश खत्म या शून्य भी हो सकता है!

- किसी भी एक कंपनी का Grade गिरने से Mutual Fund के Unit के मूल्य पर प्रभाव पड़ता है!

- अगर कोई कपंनी किसी Payments को लेकर Bonds Holders से किसी तरह का धोखा करती है! तो Default Risk भी हो सकता है!

कहीं पर कोई तकनीकी व्यवस्था में दिक्कत जैसी समस्याओं का सामना आपको करना पड़ सकता है! किन्तु आज के समय में सारा Process Electronic Mood में परिवर्तित हो चुका है!

एसआईपी के प्रकार – Types of SIP

जब एक एसआईपी के माध्यम से निवेश करने के बारे में बताया जाता है तो निवेशकों की विविध आवश्यकताओं और प्राथमिकताओं को पूरा करने हेतु विभिन्न प्रकार के एसआईपी उपलब्ध होते हैं। जो की इस प्रकार है:

- Fixed SIP: एक निश्चित एसआईपी में, निवेशक नियमित अंतराल पर एक निश्चित राशि को इन्वेस्ट करता है, जैसे कि मासिक, त्रैमासिक या वार्षिक। बाजार की स्थितियों या फंड के प्रदर्शन के बावजूद निश्चित राशि निवेश की पूरी अवधि के दौरान स्थिर रहती है।

- Flexible SIP: लचीले एसआईपी में, निवेशक के पास अलग-अलग अंतराल पर निवेश राशि को अलग-अलग करने का ऑप्शन होता है। यह निवेशकों को उनकी वित्तीय स्थिति या बाजार की स्थितियों के आधार पर अपने एसआईपी योगदान को बढ़ाने या घटाने की अनुमति देता है। यह निवेश राशियों पर अधिक लचीलापन और नियंत्रण प्रदान करता है।

- Step-up SIP: इस प्रकार के एसआईपी निवेशकों को समय-समय पर, आमतौर पर वार्षिक आधार पर अपने एसआईपी योगदान को बढ़ाने में सक्षम बनाता है। यह निवेशकों को समय के साथ अपनी निवेश राशि को धीरे-धीरे बढ़ाने में मदद करता है, उनकी बढ़ती आय या बदलते वित्तीय लक्ष्यों के साथ संरेखित करता है।

- Perpetual SIP: एक स्थायी SIP में, SIP निवेश अनिश्चित काल तक जारी रहता है जब तक कि निवेशक इसे रोकने या संशोधित करने का निर्णय नहीं लेता। यह दीर्घकालिक धन सृजन लक्ष्यों के लिए उपयुक्त है और समय-समय पर नवीनीकरण की आवश्यकता के बिना स्वचालित और निरंतर निवेश की सुविधा प्रदान करता है।

- Trigger SIP: एक ट्रिगर एसआईपी निवेशकों को विशिष्ट बाजार स्थितियों या फंड प्रदर्शन के आधार पर पूर्वनिर्धारित ट्रिगर सेट करने की अनुमति देता है। ये ट्रिगर फंड के एनएवी (नेट एसेट वैल्यू), मार्केट इंडेक्स या अन्य पूर्व-निर्धारित मानदंडों से संबंधित हो सकते हैं। जब ट्रिगर की शर्तें पूरी हो जाती हैं, तो निवेशक के निर्देशों के अनुसार एसआईपी निवेश स्वचालित रूप से शुरू या संशोधित हो जाते हैं।

- Top-up SIP: टॉप-अप एसआईपी में, निवेशकों के पास नियमित अंतराल पर अपने एसआईपी योगदान को बढ़ाने का विकल्प होता है। यह निवेशकों को बाजार के अवसरों को भुनाने या समय-समय पर अपने निवेश के लिए अतिरिक्त धन आवंटित करने की अनुमति देता है।

SIP की भारत में स्थिति क्या है?

भारत में ECS के द्वारा SIP में आवर्ती भुगतान किया जाता है! कई Mutual Fund Equity से जुड़े बचत योजनाओं का लाभ निवेशक तक Online Information पहुँचाते है!

भारत में बड़े वित्तीय बाजारों में एसआईपी की पकड़ काफी मजबूत है!

भारत में नौकरी पेशा लोगों के लिए यह काफी फायदेमंद रहा है! सिमित बजट होने के बावजूद भी मध्यम परिवार छोटी छोटी बचत कर सकता है!

SIP के फायदे – Benefits of SIP

1. Small Investment

SIP में छोटी राशि को आप जरुरत हो तो निकल सकते हो। लम्बे समय तक काम राशि आपको अचछा रिटर्न दे सकती हैं! जिससे आपको आगे भी निवेश करने में आसानी होगी।

2. Power Compounding

SIP में निवेश के साथ मिलने वाला रिटर्न को भी आप निवेश में लगा सकते है! जिससे आपको Power Compounding का भी फायदा मिलेगा!

बाजार में अगर गिरावट दर्ज होती है तो वहां पर आपको ज्यादा यूनिट्स Allot होंगी। यहां पर आप जयादा निवेश कर सकते हैं और अगर मार्केट में उछाल आएगा तो आपको कम यूनिटस Allot होंगी।

यहां पर आप ना के बराबर निवेश करिये इससे आपकी Total Cost Average संतुलन में आ जायेगा और आगे जब मार्किट में बदलाव आएगा तो आपको अच्छे रिटर्न मिलने के अवसर ज्यादा होते हैं क्योंकि आपकी यहां पर Cost कम है।

3. Disciplined Investing

SIP में निवेश करने का एक बड़ा फायदा है। Disciplined Investing इसके अंतर्गत आप नियमों के अनुसार निवेश करते हैं। बड़े Investors का यह मानना है कि पहले आप Saving करें उसके बाद उसको खर्चा करें।

अगर आप Disciplined में अपने खर्चे करेंगे तो आपको कोई भी Financial Problem नहीं आएगी!

4. Tax में छूट

SIP में निवेश करने में जमा राशि को निकलने या जमा करने में कोई भी Tax का भुगतान नहीं करना होता है! जहां पर टैक्स में छूट मिलने वाली स्कीम होती है उनमें अक्सर Lock in Period भी होता है।

5. एसआईपी में पैसा निकलने की सुविधा

ज्यादातर SIP प्लान में Lock in Period नहीं होता है! यह वह समय होता है जिसमें आप अपना पैसा जमा करने की समय अवधि पूरी होने के बाद ही निकाल सकते हैं! निवेशक अपनी जरूरत के अनुसार प्लान को Close या दोबारा Open कर सकते हैं।

एसआईपी के नुकसान

- बढ़ते बाजार में अक्सर कम रिटर्न और लाभ का मिलना!

- SIP प्लान के मध्य अंतराल में इकट्ठा भुगतान करना!

- ज्यादा Farm होने के कारण असमंजस की Situation होना!

- नियमित आय का उपयुक्त साधन हर समय न होना!

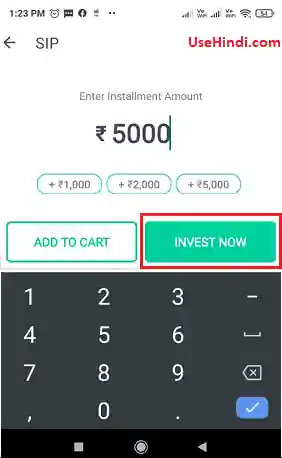

एसआईपी में निवेश कैसे करें?

आज के समय में आप बिना किसी Paper Work के SIP में निवेश कर सकते हैं! आप ET Money की App से आसानी से निवेश कर सकते हैं!

ET money के अलावा और भी कई App हैं, जिनकी सहायता से आप कुछ समय में निवेश की शरुआत कर सकते हैं।

मोबाईल App में Fund का चयन करने का भी Option रहता है! निवेश करते समय अक्सर आपसे दो सवाल भी पूछे जाते हैं!

- पहला: आप कितनी लम्बी अवधि के लिए SIP में निवेश करना चाहते हैं! आप Short Term, Medium Term और Long Term जिसका भी चयन आपको करना है आप कर सकते हैं!

- दूसरा: अब सवाल यह पूछा जाता है की आप कितना Risk लेना चाहते हैं! आपको इसका मालूम होना चाहिए की आप कितना Risk ले सकते हैं!

आप किसी भी नजदीकी Mutual Fund Farm में भी Visit कर सकते हैं! Farm की वेबसाइट पर कर भी आप Online निवेश शुरू कर सकते हैं!

- GST क्या है? GST कितने प्रकार का होता है?

- GDP क्या है? GDP की दर कौन जारी करता है?

- Mutual Fund क्या है? Mutual Fund में कैसे निवेश करें?

- Stock Broker क्या होते हैं? Stock Broker का क्या काम होता है?

People Also Asks

Q1. SIP क्या होता है?

Ans. SIP, यानी सिस्टमैटिक इन्वेस्टमेंट प्लान, एक निवेश पद्धति है जिसमें निवेशक नियमित अंतराल पर निश्चित राशि का निवेश करता है। इसमें, निवेशक अपने निवेश राशि को एक म्यूच्यूअल फंड या एक यूनिट लिंक्ड इंसुरेंस प्लान (ULIP) में निवेश कर सकता है।

Q2. SIP में पैसा कैसे बढ़ता है?

Ans. म्यूचुअल फंड में लगने वाला पैसा स्टॉक मार्केट के बेहतर प्रदर्शन करने पर निर्भर करता हैं! आज के समय में लोगों में SIP करने का क्रेज बढ़ता ही जा रहा है! अगर आप लंबे समय के लिए पैसा सिप में लगाते हैं तो यह आपके लिए अधिक प्रॉफ़िट वाला होता है! इसमें आप साप्ताहिक, मासिक या तिमाही आधार पर पैसा लगा सकते हैं! आप इसमें 500 रुपये से निवेश शुरू कर सकते हैं!

Q3. सबसे बेस्ट सिप कौन सा है?

Ans. SIP निवेश म्यूचुअल फंड में निवेश करते समय सबसे अच्छे और प्रॉफ़िट वाले निवेश विकल्पों को चुनना एक चुनौती भरा काम होता है क्योंकि हमें निवेश ही प्रॉफ़िट के लिए करना होता है!

TATA Digital India Fund

ICICI Prudential Technology Fund

Q4. SIP में कितना प्रतिशत ब्याज मिलता है?

Ans. म्यूचुअल फंड SIP में अधिकांश फंड्स का सालाना एसआईपी रिटर्न औसतन 12 फीसदी या इससे ज्यादा मिलता है! स्टॉक मार्कट के निवेशको को इसमें सीधे बाजार के रिस्क का सामना नहीं करना पड़ता है!

Q5. क्या मैं SIP निवेश राशि को बढ़ा या कम कर सकता हूँ?

Ans. हाँ, आप SIP निवेश राशि को बढ़ाने या कम करने के लिए विकल्पों का उपयोग कर सकते हैं। नवीनीकरण या अतिरिक्त निवेश के माध्यम से। आप अपने निवेश तंत्र के माध्यम से नवीनीकरण का चयन कर सकते हैं!

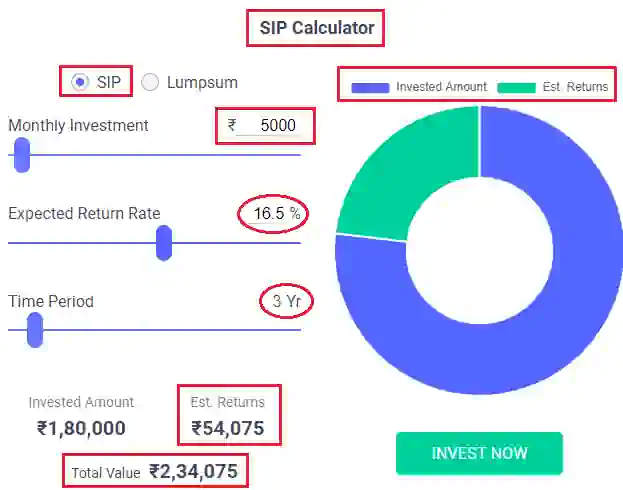

अगर मैं सिप में हर महीने 5000 इन्वेस्ट करूँगा तो मुझे 15 साल बाद कितना पैसा मिलेगा?

हर महीने एसआईपी में 5000 हजार रुपए 15 साल के लिए निवेश करते हैं तो आपको 15 साल में कुल 9 लाख रुपए जमा करने होंग! इसमें 12 फीसदी की दर से आपको 16,22,880 रुपए ब्याज मिलेगा. इस तरह आपको 15 साल बाद लगभग 25,22,880 रुपए मिलेंगे!

Conclusion

आज के इस Hindi पोस्ट में हमने जाना की SIP Kya Hai in Hindi एसआईपी की Full Form क्या है, एसआईपी में Investment कैसे करें? और साथ ही साथ हमने जाना की SIP में Investment करने से हमें क्या क्या फायदे और नुकसान हो सकते हैं!

आशा करता हूँ आपको हमारे इस ब्लॉग के माध्यम से SIP के बारे में पूरी जानकारियां मिली होंगी!

यदि आपको हमारी यह पोस्ट पसंद आयी तो इसे अपने दोस्तों और रिश्तेदारों में जरूर शेयर करे ताकि उन्हें भी निवेश करने के इस बेहतरीन तरीके के बारे जानकारी हो!

अगर आपके पास इस (SIP Kya Hai in Hindi) पोस्ट से संबधित कोई सवाल या सुझाव हो तो कृपया हमें निचे कमेंट करके जरूर अवगत कराये! आप हमारे इस ब्लॉग को Subscribe कर सकते हैं!

इस पोस्ट को अंत तक पढ़ने हेतु आपका बहुत बहुत धन्यवाद

thank you so much for sharing well information

Apne is post me aapne bahut hi achchi jankari bataya hai…

Mera bhi ek blog www.finoin.com hai jisme share market and mutual funds ke bare me jankari diya jata hai…

Aap ek backlink degen…

Thanks…

जी जरूर.Comment के लिऐ बहुत शुक्रिया

कृपया आप हमें [email protected] पर अपना डिटेल साझा कीजिए!!